国内豆粕市场高位盘整等待突破方向!

来源:

作者:

时间:2022-05-30

2022年3月以来,CBOT大豆连续期货合约价格整体呈现1580-1730美分/蒲箱体运行,5月份USDA供需报告继续下调美豆及全球大豆库消比,普加美国北部平原将会出现更多降雨可能进一步推迟播种的消息支撑近期美豆价格走升;国内市场在豆粕累库及把储调控影响下,豆粕基差承压走弱,连粕受成本端支撑高位运行,目前处于题材真空期,未来扰动市场行情的矛盾点也将从南美大豆产损及国际俄乌局势紧张情绪转向北美大豆播种及生长情况,天气对美豆播种及单产的影响仍存较大变数。

南美诚产炒作尾声

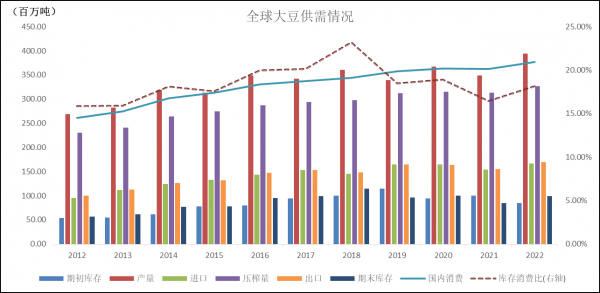

全球大豆产需缺口不断放大,代表大豆供需水平的库存消费比降至近8年新低,奠定了豆类市场价格抬手的主其调。而造成全球大豆供应坚张的主要原因是主产国产量的下降,巴西、美国、阿根廷、中国大豆产量分别占全球大豆产量的87%,2021/22年度全球大豆产量为3.49亿吨,同比下降5.09%,其中,巴西主产区持续干旱及收获期强降雨等恶劣天气令产量减损严重,2021/2022年度巴西、阿根廷大豆产量分别下降1450万吨、420万吨,减少幅度分别为10.39%、9%,巴拉圭大豆产量减少570万吨,降幅57.5%。大豆减产是推动此轮生市行情的主要因素,但伴随着南美定产,减产因素对价格的影响有限,虽然5月份USDA供需报告再度下调美国及全球大豆结转库存,但首度公布的22/23年度大豆供需转为宽松,长期对美豆市场价格的涨势形成制约。

数据来源:wind、津投期货投资咨询部整理

美国大豆出口需求强劲

南美大豆产量下降推升巴西大豆溢价水平,令国际大豆贸易重心再次转向美国市场,今年3-5月份巴西大豆出口量可能同比下降近1100万吨,进而促使美豆需求旺盛,5月USDA报告连续3个月上调美豆出口预估,2021/22年度美豆出口量预估增至5824万吨,较4月份预估增加1.2%,基于当前美豆出口销售总量及南美产损严重背景下,美豆出口料提前一个月将完成USDA的全年度目标值。从美豆压榨情况来看,美国大豆榨利三厚普加国际植物油市场供应紧张,美豆压榨需求大幅提升,5月USDA报告显示,21/22年度美豆压榨量预估为6028万吨,同比增加3.48%,22/23年度将增加到6137万吨。美豆压榨及出口需求旺盛将继续支撑美豆价格。

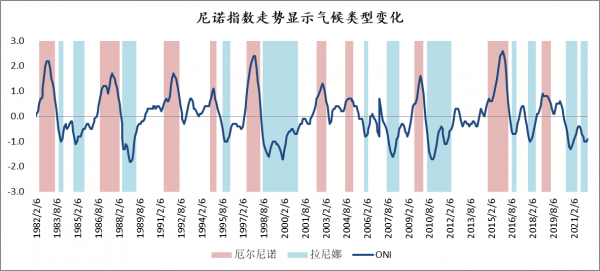

美豆种植登上舞台,后期走势还看天气

伴随着南美定产及出口有序进行,市场关注焦点将转向美豆种植。当前美豆春播早期,低温多雨天气制约播种进度,截至5月15日,美国大豆播种进度为50%,虽然比一周前推进了20个百分点,但是仍远远落后去年同期的73%和五年同期均值55%。目前继续处于拉尼娜气候,自2020年7月至今,尼诺指数已经有18个月低于0.5,美国气候预测中心预报显示,拉尼娜气候现象持续到夏季8月-10月的概率为58%,拉尼娜气候一般会使美国西南部利南美洲西岸变得异常干燥,且多会造成南美大豆的减产,尤其是阿根廷大豆产损,但对北美大豆产量的影响多小于南美,在美豆扩种背景下,天气层面仍具有不确定性,市场保留天气风险升水。

数据来源:wind、津投期货投资咨询部整理

国内豆粕累库制约豆粕基美走势

二季度是巴西大豆到港高峰期,到港量回升普加抛诸调控政策,国内大豆、豆粕进入累库阶段,截至2022年5月20日当周,全国油厂大豆库存为465.1万吨,较上周增加39.86万吨,增幅9.37%,同比去年减少10.8万吨,减幅2.27%;豆粕库存为73.05万吨,较上周增加14.52万吨,增幅24.81%,同比去年减少5.34万吨,减幅7.89%。豆粕库存积累令豆粕市场基差走弱,但进口大豆盘面榨利持续亏损,当前巴西大豆2022年6-8月船期盘面榨利约亏损165-217元/吨,若去除美豆加征关税,美西大豆8-12月盘面榨利约为亏损351-368元/吨,也将制约三季度进口大豆采购积极性,且伴随着水产养殖旺季来临及生猪市场养殖积极性提升,需求稳中回暖,届时豆粕市场供应将再度收紧,也将为豆粕市场提供抗跌支撑。

综合来看,5月南美定产,深度影响有限,后期市场矛盾点将围绕美国大豆产量情况而定,春播延后扰动及关键生长期临近,市场保留天气风险升水,国内市场三季度大豆供应青黄不接期,且高价抑制采购积极性,供需结构仍趋偏紧,同时,国内水产养殖旺季来临,生猪养殖产能去化放缓,养殖端整体需求稳中向好,预计短期美豆、豆粕市场价格继续呈现高位震荡走势;长期来看,美国及巴西新年度大豆产量预估均为创纪录水平,若天气没问题,伴随着美豆收获上市,全球大豆供应紧张格局将得到缓解,进而制约豆类市场价格。

连粕主力M2209合约继续处于3800-4400元/吨区间震荡,短期跟随成本端变动延续偏强态势,操作上,等待回调参与反弹思路,9-1价差正套策略持有,关注6月末美豆播种面积报告及天气因素对豆类市场价格的指引。

来源:农产品集购网

来源:农产品集购网

一周热点

- 2022-06-272022年5月猪肉进口数据分析及后市展望

- 2022-06-272022上半年肉鸡产业链系列研究

- 2022-06-27全球小麦市场一周要闻:季节性收获压力以及宏观担忧引发大跌

- 2022-06-24重磅!农业农村部审议并原则通过《生猪产能调控工作考核方案》

- 2022-06-23我国修法对特定畜禽产品的质量安全合格证明材料作出相应衔接性规定

- 2022-06-23粮增价稳人心定 我国小麦丰收意义重大

- 2022-06-23豆粕价格开始走跌 饲料为啥还要涨?

- 2022-06-23饲料行业压力倍增 六条建议破解难题

- 2022-06-22中国生猪产业分析

- 2022-06-222022年我国“大粮仓”大豆玉米生长情况如何?