9月份豆粕展望:大概率维持高位运行

来源:

作者:

时间:2022-09-01

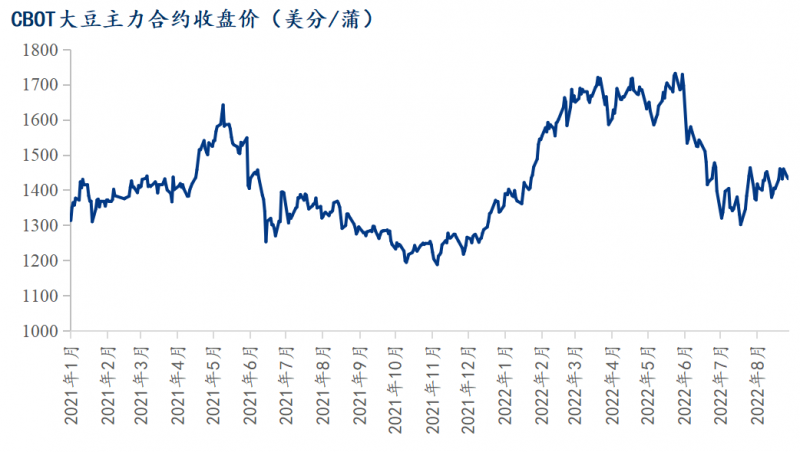

8月CBOT大豆期价震荡运行为主。截至8月30日,CBOT大豆主力11月合约报收于1434.25美分/蒲,月跌39.25美分/蒲,跌幅2.66%。纵观整个7月CBOT大豆主力11月合约期价走势,多数时间围绕1400美分/蒲上下波动。具体来看,月内出现两次相对低点,两次相对高点。

首先看下两次低点的位置和时间,第一次是8月3日的1356美分/蒲,第二次是8月16日的1376美分/蒲。具体原因分别在于:8月初伴随着美国大豆主产区天气偏干炒作短期降温;叠加7月31日当周大豆优良率意外升至60%,超出市场预期的58%,因此令CBOT大豆期价短线快速回撤至1376美分/蒲。而8月16日的低点主要因为8月USDA供需报告数据偏空,数据显示美国2022/23年度大豆单产从之前51.5上调至51.9,虽然种植面积从8830万英亩下降至8800万英亩,但2022/23年度美豆期末库存仍微增至2.45亿蒲,库消比略升至5.41%。

其次再看两次高点的位置和时间,第一次是8月12日的1464.75美分/蒲,第二次是8月24日的1484.5美分/蒲。具体原因分别在于:8月12日的高点因8月USDA月度供需报告即将发布,市场提前交易美国大豆单产下滑,多数机构认为美豆单产将不及51.5,因8月上半个月天气整体偏干将影响美豆单产,导致当时CBOT大豆期价逐步走高。8月24日的高点因随着PF机构的田间巡查开展,前期两天走访的大豆产区生长情况明显差于去年同期,令市场交易者纷纷对美豆单产保持下调看法,认为美豆难以实现51.9的单产,导致CBOT大豆期价再度冲高。

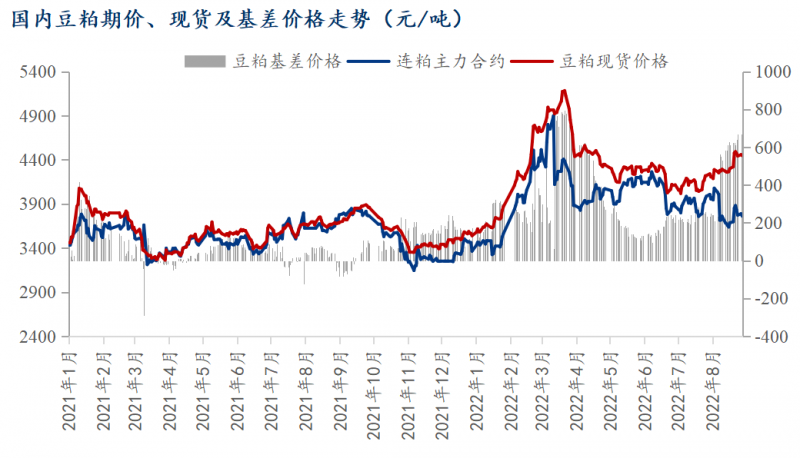

8月份国内连粕震荡上涨,走势明显强于外围CBOT大豆。截至8月30日,连粕主力合约M01报收于3962点,月涨82点,月涨幅2.22%。纵观整个8月份连粕走势,整体处于不断上扬的过程,出现的月内高点和低点基本上和外围CBOT大豆保持同步。但需要注意的是8月份国内连粕走势强于CBOT大豆,主要原因在于国内豆粕基本面表现偏强,主要体现在进入8月份以来国内油厂豆粕进入去库存阶段,Mysteel数据显示豆粕库存为68.9万吨,同比减少36.54万吨,减幅34.65%。此外,8月份国内连粕在进口大豆修复压榨利润的背景下,走势相对抗跌,其中远月M01合约因深度贴水现货价格,导致套保空单力量相对薄弱,投机力量增强。而近月的M09合约则在豆粕不断去库存,现货价格节节走高,表现异常坚挺的局面下,期价上涨实现了期现回归的路径。同时近月合约的强势,对远月合约也起到了一定程度的带动作用。

8月份的豆粕现货市场方面,据ysteel农产品数据显示,截至8月30日全国豆粕成交均价4448元/吨,月涨225元/吨,涨幅5.33%。整体来看,8月份国内豆粕现货价格走势稳中有升,价格重心进一步上移。主要原因在于,8月下旬以来,随着高温天气局面逐步缓解,以及入秋之后下游养殖需求有所好转;在油厂豆粕库存偏低的局面下,中下游企业的提货情况明显好转。此外一定程度也受到限电影响和疫情影响的担忧。另一方面,因9-10月份国内进口大豆将不断减少,油厂进去8月份之后一直保持挺价心态,挺价意愿不可谓不坚决,最终下游在自身库存低的情况下只能保持不断补库的节奏,且逐步接受高价基差的现实。

展望后市:9月份CBOT大豆11月合约期价走势或仍以维持震荡运行为主,大体围绕1400美分/蒲上下波动。进入9月份,随着美国大豆定产局面逐步清晰,早播大豆开始进入收割期,关注届时CBOT大豆能否因收割压力出现短期低点。但相对偏紧美豆平衡表将对下方期价构成一定支撑,延缓其下降的空间和时间。继续向上的动力其实相对有限,或出现在美国大豆产量的预期差上面,以及出口数据出现较好的提振。综合来看,9月CBOT大豆价格延续震荡格局为主。

9月份连粕期价或同样维持高位震荡的局面。从基本面演绎来看,进入9月份,在进口大豆到港量下降的影响下,国内油厂大豆将进入去库存阶段;同时随着相继而来的中秋、国庆双节,预计下游豆粕提货量将保持较好局面,有利于油厂豆粕继续去库存。如此一来,豆粕现货大概率维持高位运行,较难出现大跌局面,并且豆粕基差价格将保持坚挺。据Mysteel农产品最新数据显示,9-11月进口大豆到港量679万吨、540万吨和880万吨。至于期价方面,因远月M01期价受到未来国际大豆市场库存重建的背景压制,预计维持震荡运行为主,建议暂时以震荡思路对待。

来源:我的钢铁网

来源:我的钢铁网

下一篇| 暂无

一周热点

- 2022-09-019月份豆粕展望:大概率维持高位运行

- 2022-08-31中国大豆扩种见成效 USDA调低中方需求预期

- 2022-08-31中国大豆扩种见成效 USDA调低中方需求预期

- 2022-08-29全球饲粮市场一周要闻:美国和欧洲玉米单产担忧 饲粮价格上涨

- 2022-08-25豆粕紧张仍在持续

- 2022-08-232022年小麦市场供需分析

- 2022-08-23基差贸易助玉米贸易双方实现共赢

- 2022-08-238月22日全国各地最新豆粕价格行情走势分析

- 2022-08-19南北港口流通回暖 玉米产量尚无定论

- 2022-08-18第八届 "国际动物肠道生态与健康(中国)高端论坛"(第二轮通知)