生猪价格大幅回暖,叠加养殖成本下行,使得今年三季度养猪利润爆棚。近日生猪养殖行业上市公司陆续披露的三季报显示,今年前三季度行业企业大面积扭亏,且第三季度单季盈利水平达到历史相对高位,有猪企业绩更是同比增长超50倍!

同比增长超50倍

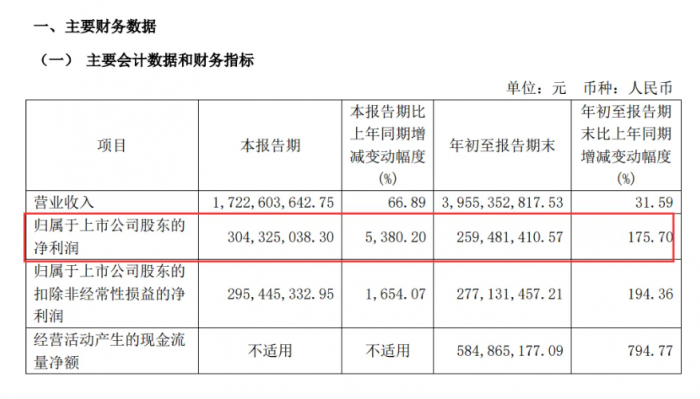

10月30日盘后,巨星农牧(603477.SH)发布三季报,前三季度实现营业收入39.55亿元,同比增长31.59%;净利润2.59亿元,同比增长175.70%。其中,第三季度实现营业收入17.23亿元,同比增长66.89%;净利润3.04亿元,同比增长5380.20%。

对于业绩大幅增长的原因,该公司表示,主要得益于商品猪的成本持续下降、出栏量较同期大幅增加、销售均价较同期增加。

巨星农牧于9月曾披露“降本增效”取得的成绩,“PSY、料肉比”等生猪养殖主要生产指标持续改进提升,2024年二季度PSY达到29以上、料肉比降至2.6以内,对生猪养殖业务成本的持续下降作用明显,2024年6月、7月公司商品猪养殖成本分别为6.44元/斤、6.35元/斤,商品猪完全成本均在7元/斤以内。

未来生猪价格的展望方面,巨星农牧表示,“对于今年四季度的猪价保持谨慎乐观态度。明年的猪价尚需结合后市生猪价格及供需变化形势再做判断。”

值得注意的是,在业绩兑现之际,巨星农牧的股价已经大幅走低。据统计,6月12日至10月30日,其股价累计跌超45%,若是依据区间最低价15.48元/股计算,跌幅近55%。

业绩拐点,集体增长

同日,

牧原股份

(002714.SZ)新希望(000876.SZ)、正邦科技(002157.SZ)、东瑞股份(001201.SZ)、ST天邦(002124.SZ)等也发布了2024年第三季度报告。

牧原股份呢三季度报显示,前三季度营业收入967.75亿元,同比增长16.64%;实现归母净利润104.81亿元,同比增长668.90%。其中,第三季度实现营业收入399.09亿元,归母净利润96.52亿元。同比增长930.2%。

新希望三季度报显示,前三季度营业收入772.09亿元,同比减少27.67%;净利润1.53亿元,同比增长103.97%。其中,第三季度净利润13.71亿元,同比增长256.68%。该公司表示,业绩增长系生猪销售价格较去年同期上升,公司猪产业同比减亏所致。

ST天邦三季度报显示,前三季度实现营业收入71.46亿元,同比减少1.68%;净利润13.41亿元,同比增长185.67%。其中,第三季度实现营业收入28.28亿元,同比增长11.71%;净利润5.00亿元,同比增长261.65%。

其他生猪企业第三季度净利润如下:

官方敲响警钟

上周,在国务院新闻办公室举行的发布会上,农业农村部表示,随着猪肉消费进入旺季,猪价大幅波动的可能性较小,生猪养殖头均利润有望保持在正常水平。

“随着四季度消费旺季到来,我们预计需求有逐步转好的空间,但供应压力也较大,猪价重心将缓慢回落但较难深跌,且随着前期养殖成本下降,即便猪价下跌,养殖利润预计仍有保障,年底盈利相比10月份或略有回升。”五矿期货农产品分析师王俊表示。

此外,农业农村部在会上表示,今年以来母猪生产效率提升,近几个月仔猪数量增长较快,按照6个月的育肥周期,这些仔猪将在明年春节后的消费淡季育肥上市,可能会大幅拉低猪价,需要广大养殖户高度重视,合理控制生产节奏。

对此,西南期货农产品分析师刘雪婷表示,全国各大规模养殖场的生猪生产效率提升是事实,若未出现大范围疫病影响,在能繁母猪存栏量相对稳定的基础上,10个月以后生猪的供给量亦呈现稳定增长态势,因此明年春节后的淡季到来时,生猪的供应压力不容轻视,但同时市场足够理性亦会给淡季带来部分非及时性需求,从而在一定程度上削弱淡季生猪价格的下跌幅度。

“从仔猪出生数据看,明年春节后供应压力确实偏大,且面临消费淡季,猪价有接近甚至跌破养殖成本的可能,但仍有几点需要注意:一是企业会否在节前大量出栏以规避节后下跌风险,或者肥猪过量出栏导致标肥价差过大,如果是这样,节前超跌则节后有反弹的可能;二是猪粮比到达低位后有无收储托底的可能。我们建议对

结构价格

谨慎对待,过分悲观并不可取。”五矿期货农产品分析师王俊说。

中信建投期货养殖分析师魏鑫介绍,仔猪基本上会变成育肥猪出栏,因此,对养殖户来说,微观上可以减少购买仔猪或在期货市场上进行

套保

来规避相关风险。“目前仔猪生产数量提升已是事实,这一阶段我们需要关注后续秋冬季节能繁母猪的配怀和生产情况,对明年年中的生产进行安排。如果年底母猪后备、配种、生产各项数据仍呈现上行趋势,则对后市猪价更应谨慎看待,在有利润的情况下及时进行套期保值操作。”他说。

来源:21世纪经济报道、证券日报、期货日报、农典云