饲用玉米产业发展状况和2022展望

来源:

作者:

时间:2021-12-24

2021 年玉米价格整体呈现见顶回落,触底反弹的走势。展望2022 年:

玉米与替代形成补充。(2)国内种植、运输、烘干等成本提升,叠加全球

货币“放水”下粮价上升推动进口成本提高,使得国内玉米市场的供应成本较高,价格存支撑。(3)谷物替代形成基础,政策调控饲粮减量替代会减弱部分饲用需求。

需求方面:(1)生猪产能快速恢复至正常年份水平,禽料需求偏强,推动玉米饲用需求上升;然而生猪行业高成本、低利润的局面短期难改,在需求受疫情影响难振的情况下,产能调控至合理水平非常重要。(2)深加工需求产能扩张受限不及预期,限塑令等推动需较长时间;且下游消费受疫情反复影响,总体维持一定刚性。需求存支撑。

结论:供应成本较高,需求稳中有升,玉米价格下有支撑,且技术上处于震荡调整阶段,上涨存压;玉米价格在2022 年有望筑牢震荡区间,在新的刺激因素下或再度“逐级而上”。

01行情回顾

截至目前,今年玉米期价共可分为5个阶段。

■ 第一阶段(年初-4月2日):玉米期价震荡下行,指数由最高2914元/吨下跌至最低2578元/吨,跌幅约11.5%。春节之后,产区天气回暖,潮粮存放难度加 大,地趴粮集中上量使得阶段性供应增加,玉米现货价格快速下跌,期货价格随之一并回落。

■ 第二阶段(4月3日-5月12日):玉米期价持续上行,指数由最低2578元/吨上涨至最高2876元/吨,涨幅达11.6%。产区基层农户的玉米基本售尽,持粮主体转换至贸易商及下游用粮企业,但由于贸易商囤粮成本较高,惜售挺价情绪强烈,玉米现货价格相对坚挺。同时,美玉米期价受巴西干旱影响产量的炒作 大幅上涨,盘面进口成本上升,持续拉动国内玉米期货价格。

■ 第三阶段(5月13日-9月17日):玉米期价持续震荡下行,指数由最高2876元/吨下跌至2439元/吨,跌幅约15.2%。有关部门持续关注粮食安全议题,点名应对玉米等大宗商品价格异动,限制囤粮主体资金使用期限。华北新麦上市,替代谷性价比较高,玉米强势的现货价出现松动。同时,深加工企业加工利润持续萎靡,玉米整体下游需求较弱于往年同期。临近9月,华北春玉米陆续上市,需求不好叠加市场供应宽松预期,玉米期现价格双双下跌。

■ 第四阶段(9月18日-11月10日):玉米期价再度上行,指数由最低2439元/吨上涨至2732元/吨,涨幅约12%。9月下旬后,东北产区持续遭遇异常雨雪天气, 华北产区也面临连续降水天气,农户收割进度及物流购销均受到影响。此外,煤炭价格上涨后,东北地区运力紧张影响玉米发运。同时,深加工利润转好及 小麦价格的快速上涨,均支撑玉米价格不断走强。

■ 第五阶段(11月10日至今):玉米期价处于2600元/吨至2700元/吨内区间盘整。进入11月,空方瞄准短期内卖压将使价格阶段性回落,但迟迟没有兑现,多方预期长期供需依旧偏紧,远期价格仍有较强支撑,玉米期价进入震荡格局。

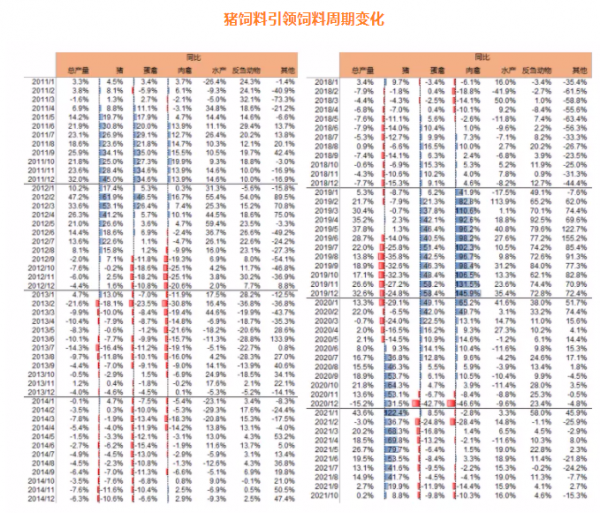

变量一:谷物饲料消费或有降幅猪饲料引领饲料周期变化

数据来源:中国饲料工业协会,天风期货研究所

结合饮食习惯及生猪与禽类的周期变化,可以发现猪周期调整时间要长于禽类周期。根据中国饲料工业协会公布的月度产量数据,由猪周期引发的猪饲料需求变化会带动肉禽及反刍饲料的反向变化,且因养殖调整的滞后性,猪饲料同比增幅放缓时是肉禽、反刍料同比降幅加快的开始。因此,饲料消费中需重点关注猪饲料的产量变化。

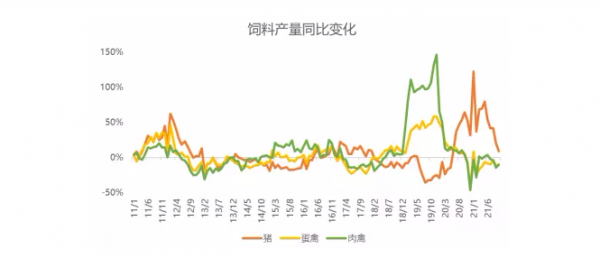

猪饲料消费同比将小幅下滑

数据来源:中国饲料工业协会,天风期货研究所

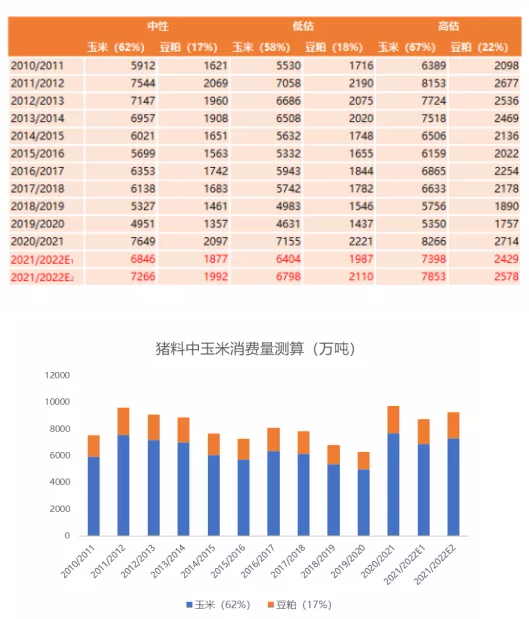

结合生猪的产能周期变化,对21/22年的猪饲料给出两种预期:相对保守的下滑5%及较为激进的下滑10.5%。

根据这两种不同的预期,相应地,若生猪产能去化速度较慢,新一市场年度猪饲料消费保守估计为1.17亿吨,较前一年下滑约600万吨,对应玉米消费约为7266万吨;若生猪产能去化速度较快,新一市场年度猪饲料消费乐观估计为1.1亿吨,较前一年下滑约1300万吨,对应玉米消费约为6846万吨。

因这里暂未考虑进替代谷物的情况,可以合理认为这里的玉米消费即能量谷物消费,则21/22年度猪料中,谷物消费将较前一年度下滑400-800万吨。

禽料消费同比或基本维持

数据来源:中国饲料工业协会,天风期货研究所

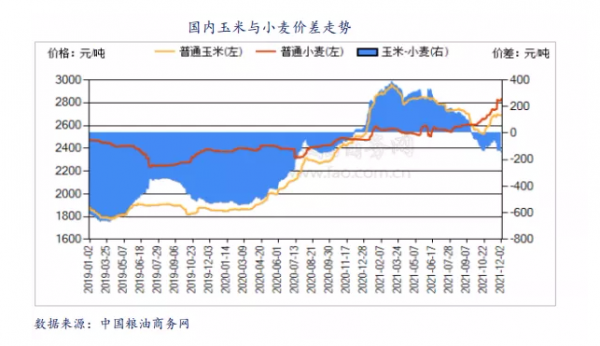

变量二:谷物替代成为基础

随着玉米价格上升,下游饲企逐渐用小麦等其他谷物替代玉米。2019 年1 月至2020 年4 月玉米与小麦价差维持在较大的范围,从2020 年5 月开始玉米与小麦价差开始收窄,到2020 年12 月玉米价格一度远超小麦价格,推动下游饲企替代;尽管当前小麦与玉米价差已缺乏替代优势,但下游企业谷物替代基础形成。另一方面,政策上也在推动饲料粮减量。2021 年3 月15 日,农业农村部畜牧兽医局发布《饲料中玉米豆粕减量替代工作方案》以推进饲料粮减量,促进粮市稳定;而2021 年11 月份中办国办印发《粮食节约行动方案》提及加强饲料粮减量替代,推广猪鸡饲料中玉米、豆粕减量替代技术。而玉米作为优质饲料原料,乳猪等生长更需要优质玉米提供能量,因此饲料粮减量也是长期过程。

2021年饲料需求继续增长,玉米饲料消费同样出现增长,2021/22年度预计玉米饲用消费在18700万吨,较2020/21年度增长3.88%,较2019/20年度增长7.5%。玉米作为优质的江南全站登录,是生猪、禽 等饲料的主要配方,60%以上的玉米作为饲料使用。猪、禽是养殖环节饲料需求的大头,其占比超过80%。

数据来源:天风期货研究所

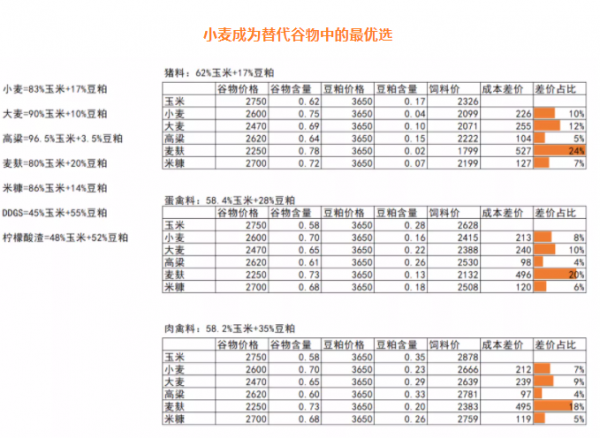

根据相应谷物替代配方公式所制作的价格模型中, 性价比优势最显著的是麦麸,其次是大麦、小麦。麦麸为小麦加工副产品,大麦主要来源于进口,整体量级均相对有限,因此小麦成为下游饲料企业优先选择 的替代谷物原料。

消费角度看,20/21年度玉米被替代约4600万吨

理论上,玉米与小麦价格平水的情况下便可完全互相替代。2020年10月起,玉米与小麦的价差由负转正,最高达440元/吨,从10月开始,结合调研情况,依照一定权重对玉米的饲料消费逐月调整。调整后的数据显示,20/21年度饲料消费中理论玉米用量约为1.47亿吨(此处仅考虑饲料协会的公开数据),替代后的玉米消费量约为1.01亿吨,共替代约4565万吨。

今年9月开始,小麦价格快速上涨,10月起玉米与小麦价差逐渐回归,当前已回到-100元/吨 的水平,据悉,已有部分饲料企业重新采购玉米备货。因此,伴随玉米小麦价差的持续回落,玉米反替代消费或将成为现实。

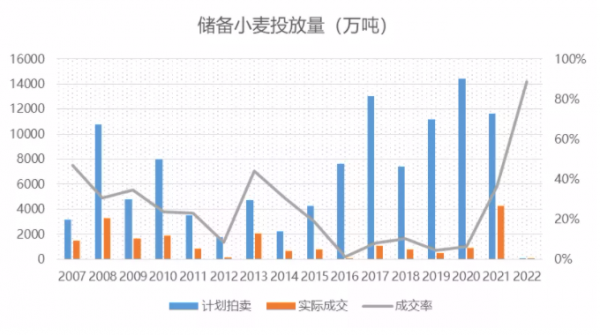

小麦抛储再度重启,未来情况暂不明朗

数据来源:WIND,天风期货研究所

近年以来,储备小麦成交量始终维持偏低水平,去年却同比大幅增加。20/21年度小麦抛储4258万吨,19/20年约为909万吨,增量约为3349万吨,即为新增小麦可替代量。同时,近日小麦拍卖重启,于10月20日计划投放100.8万吨,实际成交89万 吨,成交率为89%,再度证明小麦市场的火热。对于明年,储备计划暂不明朗,但可以确定的是,小麦价格已涨至高位,其对玉米的性价比优势已较前期大幅减弱。

小麦饲用消费较前一年度大概率下滑

数据来源:国粮中心,天风期货研究所

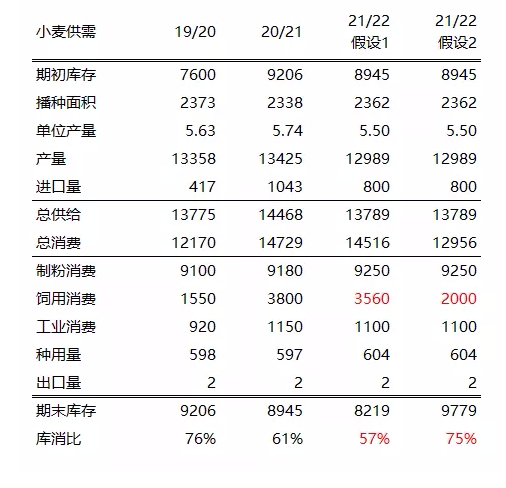

对于小麦,根据国粮中心最新的供需平衡表给出两种假设。

假设一为小麦替代仍然持续,饲用消费较前一年基本维持,则其自身供需格局依旧偏紧,库消比较前一年下滑4%。若国家继续投放储备小麦来抑制价格上涨,则在其自身紧平衡的情况下,或再度重现2020年的玉米"越抛越涨”的态势。

假设二为玉米性价比优势回归后反替代小麦,则小麦饲用消费下滑至2000万吨,库消比恢复至往年正常水平,这一结果概率较大。

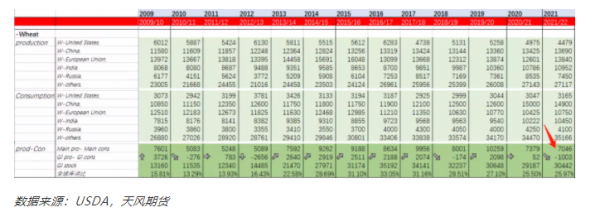

全球小麦出现产需缺口,支撑小麦价格

根据USDA的全球供需报告预期,20/21年度及21/22年度全球小麦的产需差分别约为52万吨、-1003万吨,库消比分别为25.50%、25.97%,相较过往六年均处于偏低水平,同时21/22年度产需出现缺口,均支撑全球小麦价格的偏强走势。

02社会库存消耗,新作玉米再丰产

2020年庞大的临储玉米库存完成去库,临储玉米拍卖退出历史舞台,或仍有部分出库后以社会库存的形式继续存在。随后一次性储备玉米也以拍卖形式投放市场,国内进口的玉米也以拍卖方式投放市场,意味着玉米社会库存也在逐渐 消耗。在新粮上市之际,中储粮、中粮等会有收购的新玉米、进口玉米再次转化为新的社会库存,由此逐渐形成正向循环、国内可控的调节库存方式,避开了以往收储的弊端。玉米市场化进入正轨。

随着玉米社会库存逐渐消耗,新作玉米成为供应主力。此前因国内种植面积 结构调整,多地计划调减玉米种植面积,调增大豆种植面积,或实行轮作,以改善国内玉米供应充足而国内大豆供应受限于国外的情况。2018年与2019年大豆种植补贴远高于玉米种植补贴,2018年至2020年大豆种植面积有显著的上升,而玉米种植面积有些许回落,因玉米和大豆的种植替代。然而随着国内 临储玉米去库完成,下游需求快速恢复,国内玉米市场供应一度紧张。2020年 的玉米大牛市让生产者尝到了甜头,加上2019年新冠疫情突发,全球粮食供应 形势逐渐严峻,国内也有保粮稳产的需求。2021年玉米种植面积再次增长,据 悉部分地区甚至砍伐果园改种玉米。从近年的情况看,虽个别年份玉米和大豆的播种面积有上下波动,但总体上都实现了增长。特别是2021年国内玉米播种面 积创历史记录新高,带动玉米总产量达到惊人的2.71亿吨记录高位。除了种植面积的增长,种子技术和生产技术的提高使得恶劣天气对作物的影响减弱;对防虫害的重视也促进了作物健康生长,比如对2019年首次入侵国内的草地贪夜蛾 的防治效果突出,并未形成大规模和持续性损害。全球气候变暖,极端天气多发, 包括拉尼娜、厄尔尼诺及洪涝、干旱、台风等时刻威胁着玉米的生长、成熟,然而天气的影响更多反应在价格的上升,对实际产量的影响并不突出。近几年,玉 米单产能力由2014/15年度的5817公斤/公顷提升至2021/22年度的6350公斤/ 公顷,幅度9.16%;种植面积由2014/15年度的37076.1千公顷提升至2021/22 年度的42670千公顷,幅度15.1%;总产量由2014/15年度的21567.3万吨提升 至2021/22年度的27096万吨,幅度25.6%。尽管玉米产量总体增加,然而受耕种面积、种植技术等因素所限,仍无法跟上需求的快速增长,由此形成的产需缺 口还需要额外的供应补充。

玉米的综合使用成本也在上升,种植成本主要体现在地租和化肥等费用的逐年上升,运输成本主要体现在运费、人工等费用。而东北等地新玉米上市多需要烘干去水,2021年因煤电成本较高,传统烘干成本提升。新粮的成本上升一方面让农户对价格有期待,产生惜售心理;另一方面加大了下游用粮成本。从港口库存数据看,截至2021年第47周,北方四港玉米库存228万吨,同比减少45.1%。截至2021年第48周,广东港玉米库存65.3万吨,同比减少42.1%;其中广东 港内贸玉米库存14.1万吨,同比减少79.7%;外贸库存51.2万吨,同比增加18.2%。南方港口外贸玉米库存逐渐占优,传统北粮南运格局改变。2021年北方四港玉米库存全年呈现明显的下滑走势,而广东港总体也呈下滑状态。侧面印证进口玉米对补充国内玉米市场的重要性。

03

进口谷物飙升,外盘影响增强

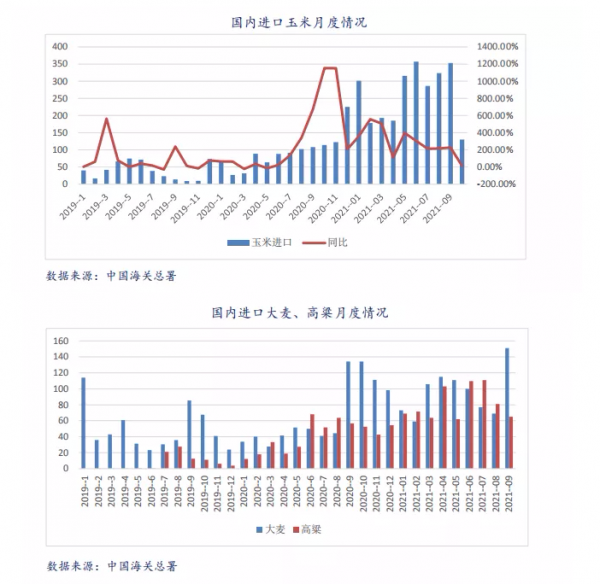

自中美签订第一阶段贸易协定,美拜登政府上台后与中国贸易关系改善,叠加国内玉米供需紧张形势,国内玉米进口节奏大幅加快。目前进口来源国主要是乌克兰和美国,且自美国进口玉米的比例近年大幅提升,2019年自乌克兰进口玉米占86.4%,美国占6.6%;2020年自乌克兰进口玉米占比下降到55.7%,自美 国进口玉米占比上升到38.4%。从增长幅度来看,2020年10月和11月同比增幅 超过1100%。在2014年至2019年间国内玉米进口量一直维持在720万吨进口配 额内,2020年国内玉米进口量达到1129.4万吨,一举突破配额;而2021年裁 至到10月份的玉米进口量已达2622.6万吨,超过2020年全年进口量132.2%。国内玉米进口规模基本覆盖产需缺口。从全球供应形势来看,美国的玉米库存较为充足,可以满足国内的进口需求,其他国家可供能力有限,因此后期国内大规模进口美玉米仍是现实选项。除了玉米,国内进口大麦、高粱等谷物量也大幅增长。2019年国内进口大麦592.3万吨,2020年达到807.8万吨,而2021年截至到10月份已达993万吨,超过2020年全年进口量22.9%。2019年国内进口高粱 83. 1万吨,2020年达到499.5万吨,而2021年截至到10月份已达818.9万吨, 超过2020年全年进口量63.9%。谷物的进口大幅增长情况反应国内调节余缺的能力充分且及时,或将成为常态,而进口成本对国内市场的影响也将逐渐变强。

04

玉米深加工产能增长不及预期

玉米深加工需求约占玉米总需求的30%,下游产业链长,产品应用丰富。近年来,特别是2016年玉米取消临储后,玉米去库推动了深加工业的快速发展;从2015年至2018年玉米工业需求呈现明显的增长过程;国内也出台相关政策支持和促进燃料乙醇的发展。而随着玉米去库完成,玉米工业需求趋于稳 定,从2018年至2021年玉米工业需求几乎稳定在8200万吨附近;国内玉米生 产乙醇技术相对落后,存在与人、畜争粮的情况,特别是在玉米去库后,继续拓展乙醇产能不合当下环境;而由限塑令推动的淀粉生产完全可降解塑料方面存在 成本高的问题,大范围应用推广或需较长时间。深加工的产能增长不及预期。

受新冠疫情影响,消毒酒精等医疗需求增加,然而下游餐饮消费等却遇冷。从淀粉企业开机情况来看,2021年第1周至第9周全年开机率同比变化不大, 而第10周至第49周几乎都低于去年同期;第37周至第49周淀粉开机率持续回 升,因国内疫情控制较好,下游消费有所恢复。从淀粉库存来看,2021年从第3 周至第20周淀粉库存逐渐累库,从第21周至第44周持续降库,从第45周至第 49周开始反弹;其中第3周至第13周淀粉库存低于去年同期,而第14周至第 43周都高于去年同期。随着新冠病毒不断变异,海外防控形势严峻,国内疫情防控形势仍不能松懈,下游消费或持续受到影响。预计深加工需求仍维持一定的刚性。

05

总结与展望

从基本面分析来看,供应上随着玉米社会库存逐渐消耗,国内玉米供应新的结构形成:新玉米成为供应主力,大幅增加的进口玉米及谷物替代充分起到调节余缺的作用。然而因种植、运输、烘干等成本提升,新玉米的使用成本提高;且复杂国际形势下,美玉米价格飙升带动进口成本提高;因此国内玉米市场的供应成本较高,价格存支撑。谷物替代形成一定基础,不过政策上调控饲粮减量替代会减弱部分玉米饲用需求。需求上因生猪产能快速恢复至正常年份水平,禽料需求偏强,推动玉米饲用需求上升;然而生猪行业高成本、低利润的局面短期难改,在需求受疫情影响难振的情况下,产能调控至合理水平非常重要。深加工需求产能扩张受限不及预期,且下游消费受疫情反复影响,总体维持一定刚性。需求存支撑。从技术上来看,玉米期价处于上涨大方向的震荡调整阶段。面对日益复杂的国际环境、疫情、极端天气等潜在影响因素,玉米价格在 2022 年有望筑牢震荡区间,在新的刺激因素下或再度“逐级而上”。

文章来源:综合天风期货(作者:赵兰东)、弘业期货(作者:陈春雷)的玉米年报整理。

上一篇|

企业压价潮粮下跌 小麦玉米大涨无望

一周热点

- 2022-09-27农业农村部研究部署四季度生猪稳产保供工作

- 2022-09-27全球玉米库存预计创下12年来新低

- 2022-09-27豆粕减量替代势在必行

- 2022-09-27农业农村部:当前生猪生产和供应形势持续向好

- 2022-09-26市场供应预期增加 生猪远月期价重挫

- 2022-09-26全球饲粮市场一周要闻:宏观担忧vs产量下降 饲粮价格有涨有跌

- 2022-09-26豆粕现货价格持续高企 养殖企业积极探索减量替代方案

- 2022-09-23中华人民共和国农业农村部公告 第601号

- 2022-09-23喜报丨大北农集团荣膺全国和谐劳动关系创建示范企业

- 2022-09-22湖南省饲料生产情况(2022年8月同比及环比数据)